房地产债务市场逆袭:从暗淡角落到全球金融赢家,回报率惊人

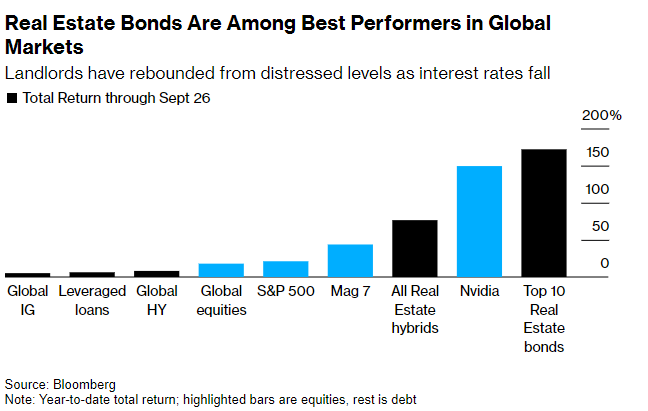

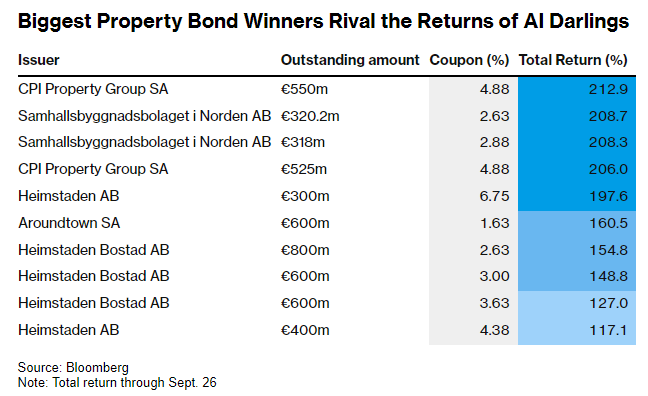

混合债券是房地产企业债券中风险最高的一类,今年整体回报率超过75%。一组被称为次级债券的债券中表现最好的10只债券在此期间的回报率约为170%,甚至比人工智能热潮中常年宠儿英伟达还要好。回报率高出20个百分点。

这种迅速逆转是很少有人能够预料到的,特别是在全球各地的房地产所有者都面临着疫情后利率上升和工作习惯改变的压力的情况下。

然而现在,随着主要央行优先考虑提振经济而不是降低利率来对抗通胀,房地产债务正在成为早期赢家。

总部位于伦敦的 Redhedge 资产管理公司首席执行官安德里亚·塞米纳拉 (Andrea Seminara) 表示:“我不记得在我的职业生涯中发生过类似的事情。”

Seminara 于 2008 年开始在金融行业工作,当时正值全球金融危机最严重的时期。他说,“如果不考虑这个领域之前所面临的困难,目前的回报幅度是前所未有的。”

逢低买入房地产次级债券

次级债务是指公司破产时偿还顺序较低的债务。这意味着,如果公司财务出现问题,次级债务持有人将在优先债务持有人之后得到偿还。次贷债券的崩溃是2008年金融危机的主要原因之一。当时,许多投资者和金融机构未能充分评估自身风险,引发信贷市场连锁反应,最终引发全球经济衰退。

2022年全球央行开始加息后,房地产领域的次级债也暴跌近50%。借贷成本上升意味着偿还债务的成本飙升,让投资者担心还款将无限期推迟。一些公司有时还会选择跳过债券利息支付而不引发违约,从而使债券越来越不受投资者欢迎。

总部位于德国汉堡的 Fountain Square Asset Management 创始人安德烈亚斯·迈耶 (Andreas Meyer) 表示,这些债券在过去几年中因技术因素而受到惩罚。场上一片血腥。

对于 Seminara 来说,以低迷的价格买入实际上是一种赌注,即这些公司将能够偿还即将到期的债务,而通胀下降将使央行能够降低利率。

事实证明,这两点现在都得到了证实。

随着资本流入信贷市场,这些发债公司面临的所谓“到期墙”今年历史性地崩溃,允许它们发行新债来偿还旧债。与此同时,美联储本月与欧洲央行和英国央行一起实行宽松政策,一举降息50个基点,进一步大幅降息的可能性存在。

Meyer 的事件驱动基金是受益于此的基金之一,其混合债券的回报率高达 80%。他仍然对该地区进行投资。

风险依然存在

当然,债券行业目前面临的一个主要风险是交易利润可能会耗尽。

美国银行策略师 Barnaby Martin 和 Ioannis Angelakis 在上周的一份报告中指出,房地产信贷的“估值显然已接近饱和”。

尽管如此,许多买家和卖家仍然对商业地产市场触底反弹充满信心。许多人希望在利率压力开始缓解时开始投资。

“我们刚刚经历了一场风暴。没有人经历过如此激进的货币政策,”商业房地产证券公司麦迪逊地产资本创始人罗恩·迪克曼表示。 “虽然仅靠几次降息并不能造就市场,但市场上存在乐观情绪。这种情绪显然是存在的。”

发表评论

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。