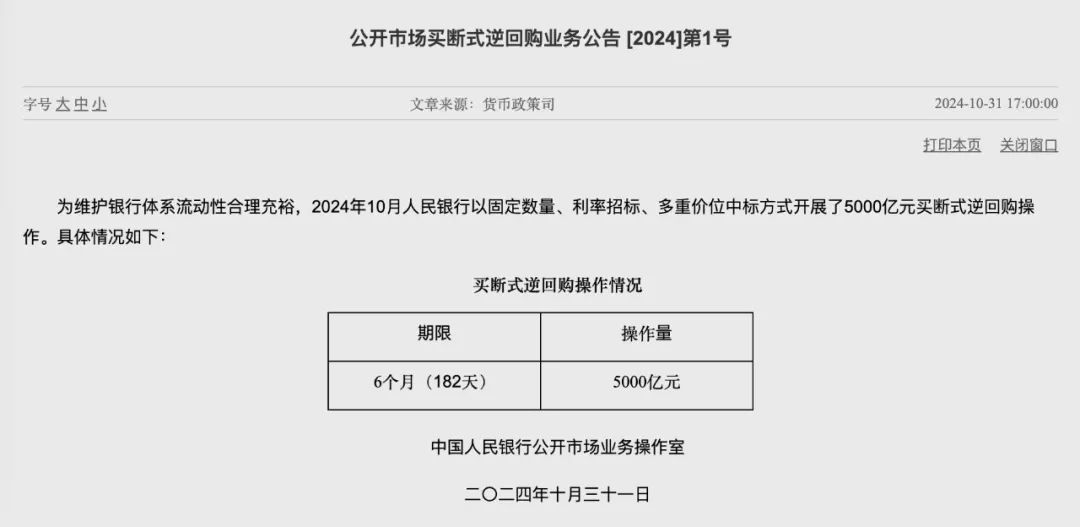

央行 10 月开展 5000 亿元买断式逆回购操作,维护流动性合理充裕

此举旨在保持银行体系流动性合理充裕。 10月28日,央行宣布启动直接逆回购操作,并将其定位为流动性注入工具,以增强一年内跨期流动性调节能力。

记者了解到,按每日7天逆回购操作计算,10月份央行中长期资金净投资超过6000亿元,体现了支持性的货币政策立场。 10月,央行开展5000亿元买断式逆回购操作,净买入国债2000亿元。

“虽然仅10月份中期借贷便利(MLF)就缩水890亿元,但纵观多种货币政策工具,全月央行中长期流动性净注入超过6000亿元,保持较大的净投放力度。”专家表示,这是央行根据一级交易商的需求,在每日连续7天逆回购操作的基础上进行的长期资金追加投资,有利于保持合理。短期、中期和长期的流动性充足。 。

专家表示,上述工具提供的流动性将在年底和春节前继续发挥作用,预计届时资金状况将保持稳定。

买断式逆回购操作期限不超过一年,可填补现有7天期逆回购和一年期MLF之间的工具空白,增强一年内流动性的跨期调节能力,进一步增强流动性。性管理精细化水平。

买断式逆回购操作期限为6个月,可以完全克服春节因素对流动性的影响。专家分析,春节前,现金注资和纳税规模较大,一直存在较大的流动性缺口。如果选择3个月期品种,则将在1月春节前到期,进一步加大填补流动性缺口的压力。央行开展的6个月操作将于明年4月下旬到期,可以完全克服春节因素对流动性的影响。

公告称,买断式逆回购采用固定数量、利率竞价、多次中标竞价方式。 “这进一步凸显了买断式逆回购作为流动性注入工具的定位。”专家表示,根据这一机制,参与机构在竞价时需要根据自身情况选择不同的利率,最终中标利率为自己的竞价利率。 。这也意味着每个机构可能有多次中标,中标率不同,整个运作没有统一的中标率。

专家分析,采用这一机制可以更真实地反映机构对资金的需求程度,有效减少机构在利率竞价中的“搭便车”行为;同时,不增加新的货币政策工具来中标利率,强化7日反转。购买操作利率发挥着主要政策利率的作用。

“买断式逆回购实现了债券抵押品的转让,有助于提高银行间市场的流动性、安全性和国际化水平。”专家表示,央行推出的买断式逆回购与以往的买断式逆回购不同。质押式逆回购最大的区别在于,作为抵押物的债券不再冻结在资金接收方的债券账户中,而是转入资金提供方的债券账户。此举可以盘活大量债券资产,保障极端情况下央行资金安全,促进全市场买断式回购业务发展。

需要注意的是,债券转让而非表外转让本质上仍属于资金业务。据接近央行人士透露,央行买断式逆回购的会计处理与市场现有买断式回购交易一致。央行资产方将记录一级交易商债权,而非债券资产。这与7天期逆回购、MLF相同,反映出买断式逆回购本质上仍然是一项资本业务。同时,买断式逆回购期间债券质押品利息将返还给一级交易商,避免票面水平对买断式逆回购操作定价的影响。

发表评论

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。