证监会发布市值管理指引,明确责任义务,提升上市公司市值管理水平

11月15日晚间,中国证监会发布《上市公司监管指引第10号——市值管理》(以下简称《指引》)。 《指引》共15条,进一步引导上市公司关注自身投资价值,切实提高投资者回报。 《指引》明确了市值管理的定义和相关主体的责任和义务,并对主要指数成分公司和长期净值公司提出了特别要求。要求上市公司依法做好市值管理,高度重视投资者保护和回报,积极运用并购重组等工具。并提到长期净值公司应制定价值提升计划,主要指数成分公司应制定市值管理制度。

公募基金认为,这份《指引》将更有利于提升上市公司市值管理水平。对于那些能够长期提供稳定股息的股息资产来说,这是一个很大的优势。他们对股息资产的未来表现持乐观态度。

对市值管理提出明确要求

《指引》所称市值管理是指上市公司以提升公司品质为基础,提升公司投资价值和股东回报能力而实施的战略管理行为。具体来说,《指引》要求上市公司在提升公司质量的基础上,提高经营效率和盈利能力,通过并购重组、股权激励、员工持股计划、现金分红、投资者关系管理以及信息披露、股份回购等方式方法将促进上市公司的投资价值合理体现上市公司的质量。

前海开源基金首席经济学家杨德龙对证券时报记者表示,与此前征求意见稿等其他版本的要求相比,此次《指引》对于上市公司市值管理的相关要求更多合理、从紧、从紧,更有利于提高上市公司市值管理水平,更好维护投资者利益,主要包括适度放宽长期净值提升公司估值提升计划的相关要求,增加灵活应对上市公司股价变动公司。

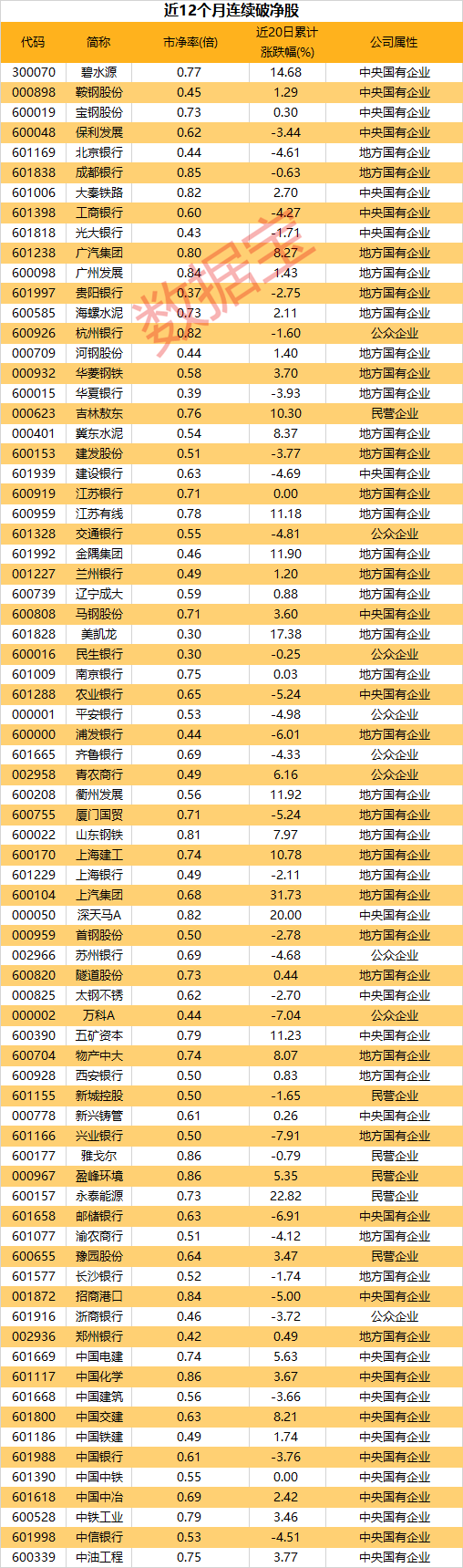

此次《指引》对市值管理有明确要求。其中,《指引》第九条规定,长期出现净亏损的公司应当制定上市公司估值改善方案,经董事会审议后披露。估值提升计划的相关内容应当清晰、具体、可执行,不得使用容易引起歧义或者误导投资者的表述。长期净亏损的公司应当至少每年评估估值改善计划的实施效果。评估后如需改进的,应当经董事会审议后予以披露。市净率低于行业平均水平的长期净值破发的公司,应当在年度业绩说明会上就估值提升计划的实施情况作出专项说明。

同时,《指引》第八条提出,主要指数成分公司应当制定上市公司市值管理制度,至少明确以下四项重大事项:一是负责市值管理的具体部门或人员。 ;二是董事、高级管理人员的职责;三是对上市公司市值、市盈率、市净率或者其他适用指标以及上述指标的行业平均水平的具体监测预警机制安排;四是上市公司股价出现短期持续或大幅下跌时的应对措施。

加强公司治理

更好地展示内在价值

《指引》的发布是监管层在市值管理方面的重大举措。相关公募投资研究员对证券时报记者表示,《指引》有利于推动上市公司更加注重长期可持续发展,督促上市公司通过加强公司治理等方式更好地展现内在价值,并采取更积极的措施提高股东回报,如股利政策、股票回购计划等。

华南某中型股权投资研究员对证券时报记者表示,《指引》的发布体现了监管部门推动上市公司质量提升的政策一致性。该人士表示,近年来,证监会持续推动上市公司质量提升,支持和引导上市公司不断提高经营效率和盈利能力,增强信息披露质量和透明度,加强沟通互动。与投资者合作,综合运用分红、回购、增持股东等手段增加投资价值。今年4月,《国务院关于加强监管防范风险促进资本市场高质量发展的若干意见》明确要求推动上市公司提升投资价值,制定上市公司市值管理指引公司。

“这份《指引》与9月24日以来的一系列政策相衔接,体现了高层对资本市场的重视和关怀,以及建设高质量资本市场的强烈意愿和决心。”上海一位中型公募基金经理表示。并购重组促进措施、上市公司市值管理指引、上市公司股份回购激励机制、中长期资本入市配套政策等逐步出台,有利于为市场提供持续的支撑。为市场带来上涨动力。

数据显示,截至11月15日,超过95%的上市公司召开了今年业绩说明会。股份回购数量、金额以及现金分红金额均创历史新高,中期分红数量增长近两倍。北方某中小公募机构研究员对证券时报记者表示,总体来看,上市公司积极与投资者沟通、多措并举提升上市公司投资价值的市场氛围正在形成。正在形成。

股息资产仍受青睐

据统计,截至目前,破净指数自9月18日以来累计涨幅已超过30%,其中包括银行、化工、石化等大型传统行业股,而小市值公司则主要集中在建筑业。结合本次《指引》与近期市场表现,公募对分红资产未来表现表示乐观。

“能够提供相对稳定现金流的股利型公司具有比较优势,特别是当现金流来自与民生高度相关的行业,如交通、电信、银行等时,此类股利型公司在这方面表现更好。上述华南公共投资研究员表示,《指引》的发布叠加了新“九国规定”和央企市值管理诉求,这些企业的分红意愿可能会有所提高。变得更加突出。股息资产稳定的现金流和强烈的分红意愿两大优势,使其成为投资者青睐的优质镇流资产。

上述华南公共投资研究员特别表示,股息类资产长期跑赢市场整体表现,在波动的市场中投资性价比尤为明显。从长远来看,在当前低利率时代,能够带来分红收益的“分红资产”更值得投资者长期持有。

此外,一些公开募资者认为,降息周期的低利率环境有利于股息策略。在央企改革和市值管理的引导下,央企有较强的分红潜力和意愿。央企高股息、低估值的股息配置价值日益凸显,尤其是港股和央企的股息资产。当前市场正处于业绩真空期。在《指引》发布背景下,估值因素优于业绩因素,主题板块活跃度有望维持。寻找产能供给和业绩拐点是更有效的策略。在某些情况下,中游制造领域更有可能出现。

相关报道

14项市值管理项目“正式版”透露新信号:三类松动、两类增加并存

误解!股价变动按照交易所规则披露,市值管理指引没有单独要求。

股价变动披露要求未放松,市值管理新规堵住“秘密通道”

发表评论

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。