香港证监会对中资券商在港机构下发年内首个罚单,浙商国际金融遭谴责及罚款

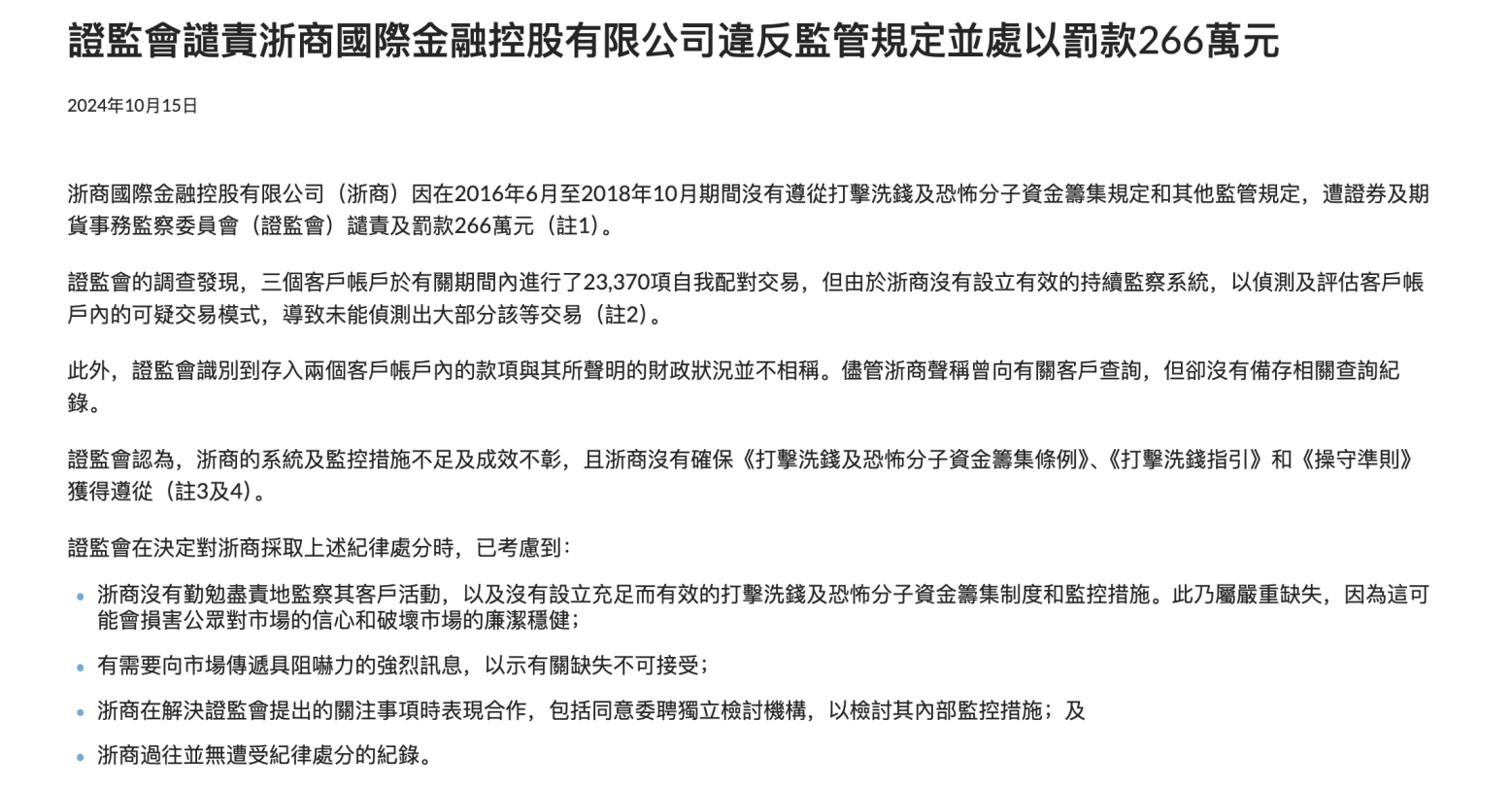

近日,香港证监会公告称,浙商国际金融控股有限公司(以下简称“浙商国际金融”)自2016年6月起未能遵守打击洗钱及恐怖分子融资的规定至2018年10月,因违反其他监管要求,被证券及期货事务监察委员会(证监会)谴责并罚款266万港元,约合人民币243.41万元。

从股东背景来看,浙商国际金融是浙商证券在海外设立的第一家机构。企查查显示,浙商国际金融是浙商期货有限公司的全资子公司,浙商证券作为浙商期货有限公司的控股股东,合计持有其72.93%的股份。股权穿透后,浙商国际金融实际上是浙商证券的境外子公司。

浙商国际金融于2023年经中国证监会核准发行,并先后取得资产管理牌照和合格境外投资者资格。据其官网介绍,该公司目前在香港提供全方位的本地及跨境金融服务,包括证券及期货交易、投资银行、资产管理、财富管理等。同时,客户还可以通过公司投资香港及其他主要外汇交易所的证券、期货产品。

在业务发展规划方面,浙商国际负责人此前表示,在大力发展财富管理和国际资产管理业务的同时,还将为客户提供更加专业、优质的海外资产服务。可见,进军国际市场、拓展国际业务是公司的长期目标,但作为浙商证券的海外子公司,这次罚款或许可以为开展业务时敲响警钟。

浙商证券海外子公司被香港证监会罚款

香港证监会首先披露了此次处罚的背景。在接获包括浙商在内的多间持牌法团(该等持牌法团)的投诉中,投诉人声称顾客可以通过一款名为“新管家”的软件向该公司提交投诉。经纪商建立自己的系统来发出交易指令。新管家允许这些持牌法团的客户在其在这些持牌法团开设的账户下开设子账户,而这些客户无需在香港持有该等仓位,即可招揽来自中国内地的投资者。如果持牌法团开立独立证券账户,则可以通过信贷管理人通过相关子账户进行交易。

另一方面,浙商国际金融在2016年6月至2018年10月(相关期间)期间允许32名客户使用其指定的客户设定系统向其经纪商设定系统发出交易指令。此类交易活动涉及市场操纵或不公平交易行为,违反相关规定。

在上述背景下,浙商国际金融存在以下问题:

首先,没有有效的持续监控系统来检测和评估客户账户中的可疑交易模式;

第二是它未能妥善保存对客户存款的查询记录,这些记录与客户在开户文件中所述的财务状况不符。

根据第一起违规情况,证监会发现3个客户账户在相关期间进行自交易(或自撮合交易)23,370笔,是指同一客户在同一时间对同一产品进行相反方向的交易。同一秒内的价格相同。 。香港相关法规《打击洗钱及反恐融资指引》(以下简称“《反洗钱指引》”)规定,某些证券或期货的相同数量的交易将涉嫌洗钱,因为此类交易可能会产生洗钱风险。交易已经进行的印象。虚假表象并显示市场操纵活动的发生。

此外,证监会还发现存入两个客户账户的金额与其所陈述的财务状况不相称。虽然浙商声称已向相关客户询问过,但并未保存相关询问记录。因此,证监会认为浙商的制度及监控措施不足及无效,且浙商并无确保遵守相关法规、《反洗钱及恐怖分子资金筹集条例》、《打击洗钱指引》及《行为守则》 。

考虑到所有相关情况后,香港证监会认为浙商国际金融存在不当行为。这是因为浙商国际金融过去没有任何纪律处分记录,并且配合解决了中国证监会提出的关注事项,包括同意任命独立审查机构审查其内部控制措施。香港证券及期货事务监察委员会最终采取纪律处分,作出谴责并处以266万港元罚款。

监管部门将加强对券商境外子公司的监管。

本土券商在境外设立机构时,也需要强化合规和风险控制意识。根据香港证监会此前发布的罚单,中金公司、国泰君安、兴业证券、国信证券、光大证券、长江证券等中资券商在香港设立的机构或相关人员均曾受到过处罚。监管处罚。违规行为包括反洗钱不力、未及时披露收购交易、缺乏内部控制、未对保荐业务进行尽职调查等。

可见,对浙商证券境外子公司的罚款并非特例,但却是今年以来的首笔罚款。

近年来,内地监管机构也高度关注证券公司对境外子公司的管控情况。据不完全统计,2019年至2023年,证监会共对境外子公司开出13张罚单。

为进一步完善证券行业全面风险管理建设,中国证券业协会今年分别就修订后的《证券公司全面风险管理规范》和新起草的《市场风险管理指引》征求业界意见。为证券公司”。其中,境外子公司风险管理得到细化和加强。

发表评论

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。