伯克希尔大幅减持美国银行,套现金额高达 108 亿美元

当地时间10月17日,根据美国证券交易委员会(SEC)披露的文件,巴菲特旗下的伯克希尔哈撒韦公司(BERKSHIRE HATHAWAY INC,以下简称“伯克希尔”)继续大幅减持美国银行。

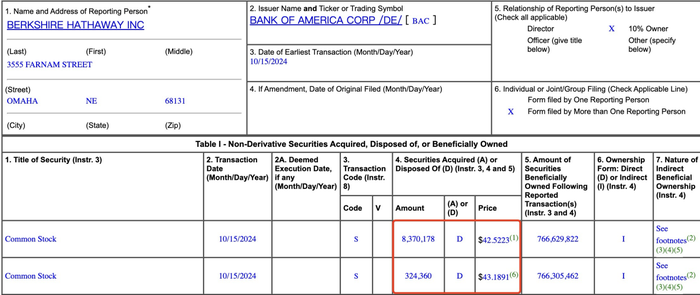

SEC文件显示,伯克希尔哈撒韦公司10月15日以42.5223美元的价格出售了837万股股票,并以431,891美元的价格出售了32万股美国银行股票,总共套现了3.7亿美元。

资料来源:美国证券交易委员会

7月中旬以来已兑现108亿美元

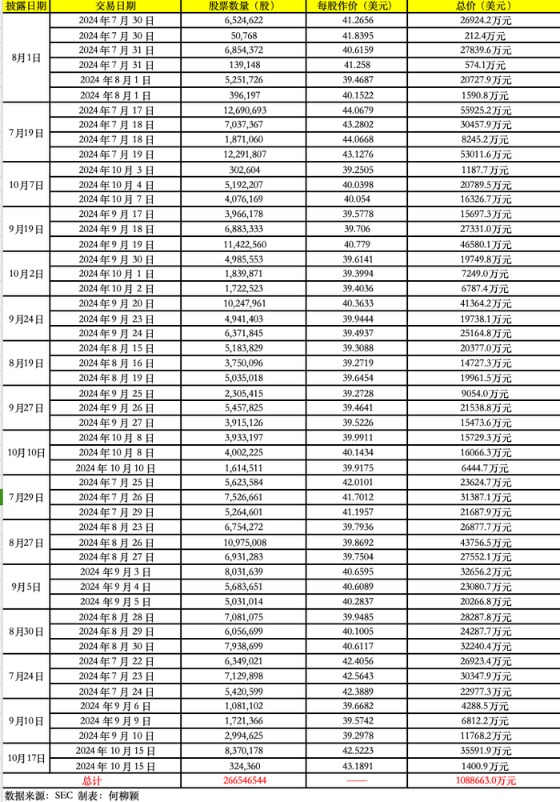

界面新闻记者统计发现,7月17日以来,伯克希尔已进行16轮交易记录披露,共51笔交易,出售约2.67亿股美国银行股票,平均价格为每股40.62美元,并提取现金金额高达108.87亿美元(约合人民币775亿元)。

经过多轮减持,伯克希尔目前总共持有美国银行7.66亿股股票。以目前美国银行总股本76.89亿股计算,持股比例为9.96%,已降至10%的关键门槛以下。上次减持期间,持股比例也跌破10%。随后,由于美国银行回购股份,持股比例被推升至10%以上。

据了解,根据相关规定,持股比例超过10%的,需在2个工作日内披露;如果持股比例不超过10%,则无需尽快披露交易,通常每个季度可能要等待几周。报告中披露。这意味着,如果持股比例持续低于10%,市场将无法快速得知巴菲特的减持动作。

SEC数据显示,截至今年二季度末,伯克希尔持有的十大股票分别是苹果、美国银行、美国运通、可口可乐、雪佛龙、西方石油、卡夫亨氏、穆迪、安达保险和达维塔医疗保健。从公司类型来看,科技、能源、医疗、金融等行业的公司均占有席位。当时,伯克希尔持有10.33亿股美国银行股票,市值为410.77亿美元,为伯克希尔第二大持仓。

对于本轮降息,前海开源基金首席经济学家杨德龙提到,有人认为美联储降息可能导致美国银行利润缩水;也有市场猜测,巴菲特抛售美国银行股票的主要原因是估值过高。

相比之下,伯克希尔最近增持了同样是金融股的安达保险(Chubb Insurance)。今年一季度,安达保险首次以“神秘股”的身份出现在伯克希尔的重要地位,吸引了市场的关注。

此前,出于担心披露对股价影响,伯克希尔向SEC申请暂时保密该职位,并未公开。截至二季度末,伯克希尔持有安达保险2703万股,较一季度末增加111万股。该头寸市值达到68.96亿美元,成为伯克希尔第九大头寸。

安达保险是一家大型全球保险公司,业务遍及54个国家和地区,业务包括保险和再保险。 5月15日登上伯克希尔榜单后,安达保险受到二级市场投资者的青睐,股价从251美元/股上涨至今日的302美元/股。

值得一提的是,除了大幅减持美国银行之外,伯克希尔今年还大量出售了苹果股票。公司持有的苹果股票从一季度末的7.89亿股大幅减少至二季度的7.89亿股。最终的4亿股几乎被腰斩了一半,但依然是最大的持仓。

美国银行2011年“逢低买入”

巨头频繁减持似乎并没有对美国银行的股价产生重大影响。

7月16日,美国银行收于每股43.8美元。截至10月17日收盘,美国银行股价为42.6美元/股,最新总市值为3275.42亿美元。

从月度表现来看,美国银行7月和8月录得超过1%的涨幅,但9月则下跌近2%。不过,10月份以来股价却一直积极向上,上涨了7.36%。

据了解,伯克希尔哈撒韦公司在2011年对美国银行进行了大量投资,当时美国银行的股价正处于历史低位,最低价跌破了每股4美元。当美国银行陷入低迷时,巴菲特以50亿美元收购了该银行。优先股和认股权证。美国银行长期以来在伯克希尔的持仓中发挥着重要作用。因此,巴菲特的减持尤其引起了市场的关注。

杨德龙认为,巴菲特在美股稳步上涨的时候就开始悄然撤退。他保留了大量的资金头寸,以防止美股泡沫破裂,等到美股下一轮非理性下跌时,才制定逢低的计划。他表示,这是巴菲特长期在投资市场站稳脚跟的重要原因。如果估值太高,他就会减持,当市场出现非理性下跌时,他会果断买入。

需要指出的是,几年前,巴菲特还大量抛售其他金融股票,包括减持高盛和摩根大通的仓位。

从美国银行的表现来看,该行10月15日发布的第三季度财报实际上略超市场预期。数据显示,美国银行第三季度总营收为253亿美元,去年同期为252亿美元,同比增长0.4%;净利润为69亿美元,去年同期为78亿美元,同比下降11.5%;每股收益为0.81美元,去年同期为0.90美元。同时,美国银行董事会公布了2024年第四季度的股票股息计划,股息为每股0.26美元。

近期,摩根士丹利将美国银行目标价从47美元上调至48美元;巴克莱将美国银行的目标价从49美元上调至53美元,维持“增持”评级。据其官网显示,美国银行目前为约6900万消费者和小型企业客户提供服务,并拥有约3700个零售金融中心。

美国银行业可能继续面临压力

关于巴菲特减持,市场上有很多讨论。目前,较多观点认为,主要是美联储降息给银行业带来的压力。

9月18日,美联储宣布将联邦基金利率目标区间下调50个基点至4.75%至5.00%之间。这是美联储2020年3月以来首次降息,也标志着货币政策从紧缩周期转向宽松周期。

当美国“激进”50个基点打开降息通道的同时,也给银行盈利能力带来了巨大挑战。

中国银行研究院博士后马天骄向界面新闻记者分析称,由于银行资产端收益率对基准利率变化的敏感度大于银行负债端成本率对基准利率变化的敏感度。由于美联储降息时资产重新定价的速度实际上快于负债重新定价的速度,美国银行业面临着净息差收窄的压力,净利息收入和盈利能力可能会受到影响。打。

今年三季度,美国银行净息差为1.92%,较二季度下降1个基点,较去年同期下降19个基点。

当前美国银行业规模增长不容乐观。中国银行研究院四季度报告指出,2024年以来,全球经济持续疲弱复苏。各经济体银行业根据实际经营情况灵活调整业务布局,规模增长呈现差异化进退态势。其中,美国、欧元区、英国等发达经济体的银行业在经济增长疲弱、金融市场波动加剧的背景下,扩张步伐逐渐放缓,甚至出现小幅萎缩。 6月末,美国银行业资产约为24.0万亿美元,同比增长2.1%,增长较为缓慢。

展望未来,马天骄认为,降息路径仍存在很大不确定性。美国经济仍难以实现平稳“软着陆”。美国银行业积极审慎管理流动性和资产负债的能力将受到考验。商业地产风险、中低收入群体债务信用风险等薄弱领域仍值得高度关注。

发表评论

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。