险资举牌升温,瑞众人寿再度出手举牌龙源电力 H 股

又见保险募资迹象。

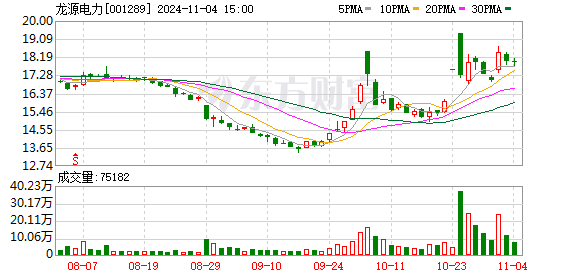

近日,瑞众人寿发布临时信息披露公告显示,近期购买龙源电力418.8万股H股,合计持有龙源电力H股41,799.1万股,占上市公司总股本的5%。

这只是保险公司举牌方式的一个缩影。据界面新闻记者不完全统计,今年保险公司举牌数量大幅增加。瑞众人寿、长城人寿、紫金财险、中国太平洋保险等上市保险公司纷纷举牌,且举牌数量高于近两年。

南开大学金融发展研究院院长田立辉告诉界面新闻,保险资金募集上升的原因包括宏观经济和市场表现改善、政策环境支持、保险资金自身资产配置需求以及稳定收益等。保险资金筹集带来的。并降低投资风险。这些因素共同推动保险资金积极布局资本市场。

瑞众人寿再次举旗入围龙源电力H股

根据瑞众人寿公告,在参与本次举牌交易前,瑞众人寿已持有龙源电力41,380.3万股H股,占龙源电力总股本(A+H)的4.95%。本次上市后,瑞众人寿合计持有龙源电力H股41,799.1万股,占上市公司总股本的5%。

瑞众人寿表示,本次连续交易是瑞众人寿通过港股通二级市场购买上市公司H股股票。截至公告日,瑞众人寿未持有龙源电力A股。

瑞众人寿于2023年6月28日获准设立,依法受让华夏人寿保险业务及相应资产负债,注册资本565亿元。是业内注册资本最高的寿险公司。

事实上,今年以来,瑞众人寿已多次增持龙源电力H股。今年7月22日,瑞众人寿以每股7.45港元的价格增持龙源电力526万股,合计金额约3918.7万港元。 9月9日,增购龙源电力464.6万股H股。合计持有龙源电力H股33,178.9万股。

龙源电力成立于1993年,现隶属于国家能源集团。是一家以新能源开发、经营为主的大型综合性发电集团。拥有风电、光伏、生物质能、潮汐能、地热能及火电等多种电力项目。

2009年,龙源电力在香港主板成功上市,并于2022年正式登陆A股市场,成为国内首家回归A股的H股新能源发电央企。

龙源电力三季报显示,前三季度,公司实现营业收入263.50亿元,同比下降6.39%;归属于上市公司股东的净利润54.75亿元,同比下降10.61%。

保险投资迹象明显升温

据界面新闻记者不完全统计,今年以来,无锡银行、成发环境、秦港股份、江南水务、赣粤高速、华光环保能源、中免、绿电环保等纷纷入股。已被中国太平洋保险、长城人寿、锐捷众人寿、紫金财险收购并挂牌。

2021年保险募资只有一例,即国寿集团通过QDII账户投资参与中国华融非公开发行H股; 2022年,保险资金共有7次募集迹象,其中2次为被动募集,另外5次为被动募集。一个例子是主动举牌。

2023年,险资已上市万达信息、首城控股、光大环境、浙江交通、中原高速、天图投资等6家上市公司。

信达证券非银金融首席分析师王方超认为,保险资金增加的原因可能有两个。一方面,新会计准则下,保险资金对低估值、高股息股票的配置需求增加,以减少净利润大幅波动;另一方面,随着市场利率的下降,部分保险公司加大了权益类资产的配置。 ,以寻求更高的投资回报,增加收入弹性。

星图金融研究院研究员黄大志告诉界面新闻,这两年市场一直在下滑,监管不断鼓励保险资金作为长期资金增加投资股市的比例。从保险资金本身的资产配置来看,客观上存在权益市场投资配置比重加大的趋势。

他进一步解释,保险资金之前有很大一部分配置在债券担保计划中,投资了一些非标房地产债券,还有很大一部分配置在地方政府债券中。但近两年,在化工债和房地产低迷的背景下,这两项资产配置在保险资金中的比重却在快速下降。因此,这些过期的资金和新增的保险资金需要新的资产来容纳。

奖金风格进一步凸显

近年来,在利率下行和股市波动的背景下,保险资金更加倾向于寻找基础资产安全、长期收益稳定的投资标的。据界面新闻记者了解,本轮保险投资募集资金的上市公司主要涉及交通、环保、公用事业、电力设备、银行等行业。

“这类公司有一个明显的特点,经营比较稳定,现金流充足,每年的分红也会比较稳定,是保险公司比较喜欢的类型,承担的风险也会比较小。”华南某保险公司资深从业人员表示。界面新闻记者表示。

华源证券公用事业首席分析师查浩认为,上市公司特征较为明显,估值水平处于历史较低水平,股息率相对合理。交通运输和公用事业行业均属于低波动行业,符合保险资金长期稳定的资产端需求。

华创证券近日发布研报称,2023年以来股市波动较大,保险资金减持权益类资产。然而,竞标浪潮却走向了相反的方向,主要由长城人寿领衔。从募集标的来看,长期股权投资风险因素收紧,大旗高ROE(净资产收益率)特征减弱,股利风格进一步凸显。 “利息损失”和偿付能力或许是长城人寿频繁竞购的动机。全行业招标的趋势预计将持续,但步伐可能会放缓。

长城人寿是本轮保险融资的主力军。年内已募集无锡银行、成发环境、秦港股份、江南水务、赣粤高速、绿电环保等6家上市公司。 “近两年的低利率市场环境和剧烈波动的股市,给保险资金的长期配置带来了不小的压力,如何应对低利率时代已经成为寿险行业的共同问题”。长城人寿相关负责人向界面新闻解释。

华创证券还表示,自2026年起,所有非上市保险公司也将切换至新会计准则。预计资产方将提前准备和部署OCI(其他综合收益)资产,以帮助标准切换顺利进行减少对净利润的影响。测算保险红利资金额外配置的潜在空间约为3644亿元。

发表评论

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。