期货公司开户咨询大增,投资者兴奋不已,期权市场太刺激

牛市来了,笑话不停歇。

其中一条是:“买10厘米的,看20厘米发呆;买20厘米的,看30厘米发呆;买30厘米的,看20厘米发呆。”看着涨跌幅涨跌幅的港股发呆;如果你买涨跌幅涨跌幅的港股,你就会发呆看18倍新股的18倍新股。 ; 我对新股 239 倍的期权感到震惊。”节前最后一个交易日,开户潮向券商、期货公司蔓延。

财联社记者了解到,近期随着市场走强,期货公司等中介机构收到了大量关于股指期货、股指期权、ETF期权的开户询盘。 “大幅提升!”某期货公司营业部人士在谈及近期客户开立期权账户的需求时说道。

“太令人兴奋了!”一位期权投资客户向记者表达了他的兴奋之情。

期货公司也在与投资者“双向奔跑”。不少期货公司近期在官方微博上发布文章,向投资者详细讲解网上股指期货开户流程、开户条件等,部分期货公司或券商还发布投资教育文章和科普文章文章。 ETF期权和股指期权的基础知识。

尽管开户热情高涨,但由于门槛要求较高,实际开户数量受到限制。对于参与期权市场的投资者,机构提醒,在当前隐含波动率快速上升的情况下,建议控制风险,谨慎交易。 。

期权开户查询增加

“许多个人客户都渴望开设期权账户。”在目前的市场形势下,一位券商人士提到,他最近面临着很多个人开户问题。问题不仅涉及开立证券账户,还涉及开立期权账户。

另一位期货公司人士表示,近期该公司收到的关于开立期权账户的询问比以往多了很多,后台也出现了更多相关申请。一些期货公司研究员也表示,具体开户数量目前还不清楚,但确实有不少投资者前来询问申请开立期权。

财联社记者了解到,开设这些期权账户的需求主要是股指期权和ETF期权。目前,中国金融交易所已上市沪深300股指期权、上证50股指期权、中证1000股指期权;深圳证券交易所拥有深证100ETF期权、创业板ETF期权、沪深300ETF期权、沪深500ETF期权。股票期权品种包括期权在内共有5个品种;上海证券交易所有上证50ETF期权、沪深300ETF期权、中证500ETF期权、科创50ETF期权等。

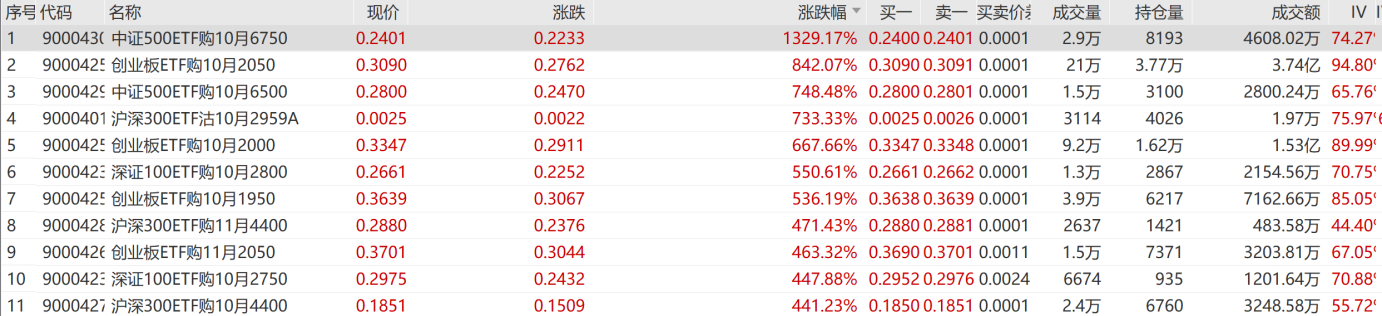

随着近期股市的走强,衍生品的价格更是令人眼花缭乱地上涨,自然吸引了投资者的关注。例如,截至收盘,深交所旗下中证500ETF 10月6750合约今日收涨1329.17%;中国金融期货交易所中证1000指数2412C6600合约也收涨435%。股指期货方面,沪深300、中证500、中证1000期货主力合约全部涨停,上证50指数主力合约涨幅也超过9%。

虽然询价数量有所增加,但上述业内人士认为,期权属于特殊品类,开户交易门槛较高,因此实际开户数量可能低于申请数量;有业内人士认为,由于期权开户门槛有限,可能会拉长整个开户周期,可能跟不上当前市场。

从期货公司、券商等机构发布的内容来看,开通股指期货期权交易权限需要50万资金并连续5个交易日验资;投资者需通过期货基础知识考试,成绩在80分以上; 10 一个交易日内有10条交易记录或20条模拟交易记录,一年内商品期货交易记录有50个交易日的,可免试;专业投资者或具有C4、C5适当性评估结果的投资者普通投资者等

股票期权(即ETF期权)的开仓条件包括需要50万资金和20个交易日验资;具有在证券公司指定交易6个月以上并有参与融资融券业务资格或金融期货交易经验;或在期货公司开户6个月以上,有金融期货交易经验等。

除了个人客户外,记者了解到,拥有CTA策略的私募公司目前也在开发期权策略。他们还处于内部测试阶段,可能会在明年初发布相关产品。

您对火热的市场有何看法?

市场有多火爆?财联社记者了解到,近5个交易日,沪深300ETF看涨期权涨幅超千倍。

平安期货研究员周拓表示,远超预期的政策带来了当前“千里之外”的市场局面。股指期权,尤其是深度虚值看涨期权,由于其超高的杠杆率而经历了惊人的增长。

以行权价为3.6的10月300 ETF看涨期权为例。一周之内从深度虚值变成深度价内,自9月18日低点以来最高涨幅近千倍。从隐含波动率来看,各行权价的看涨期权均明显高于同价位的看跌期权,表明仍有不少投资者押注股市继续飙升。”

具体来看,9月24日货币政策率先发力,有两点引人瞩目。一是引导降低现有房贷利率;二是首次打造结构性货币工具支持资本市场发展。其次,证监会发布“并购六项”,出台“市值管理”新规。这两项政策的出台进一步深化了资本市场改革。最后,积极的货币政策还必须得到财政政策的支持。 9月底召开的政治局会议讨论经济形势和经济工作并非例行安排,凸显政策的“紧迫感”。房地产是本次会议的重头戏,“推动房地产市场止跌企稳”是新的表述。

南华期货期权分析师周晓舒分析称,目前期权隐含波动率大幅上升。科创50ETF期权隐含波动率增至139%,创业板ETF期权隐含波动率增至71%。期权隐含波动率升至历史高位。

“由于标的价格大幅上涨,隐含波动率大幅上升,看涨期权溢价大幅上涨,部分价外看涨期权涨幅超过500%。”周晓舒解释说,看跌期权溢价走势分化,大部分看跌期权溢价下跌,也有部分看跌期权溢价下跌。深度虚值看跌期权溢价上涨,主要是由于隐含波动率飙升。

至于股指期货,南华期货股指期货分析师王莹提到,从目前股指期货及衍生品指标来看,期货基差溢价创历史新高,期权头寸PCR大幅上涨,反映出市场多头交易情绪可能过热。 9月24日以来,在政策利好影响下,股市走势呈现出“快速上涨”情绪交投状况的特点。

展望后市,投资者如何参与衍生品市场?不少业内人士强调风险控制。周拓认为,随着政策的陆续出台,市场将保持强劲。牛市的曙光已经出现。期权以其小大的特点和超高的杠杆率,一直是牛市中创造财富的有力工具。 “但也需要提醒投资者,期权是一把双刃剑,随着隐含波动率大幅上升,期权博弈成本也在快速上升。在享受牛市的同时,也需要注意风险控制和风险控制。”不要贪心,被从牛背上摔下来了。”

周晓舒还建议,在当前波动性已升至历史高位、未来市场状况不确定性较高的情况下,交易需谨慎。 “目前期权定价偏高,买入成本较高。投资者可以采用垂直价差、比率价差等期权组合策略进行交易。期权作为衍生品,主要功能是风险管理。持有股票或股票的投资者可以适当购买股票基金、看跌期权进行套期保值。”

发表评论

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。