BCA Research 首席策略师:美股牛市最大风险来自日本

①BCA Research首席策略师Dhaval Joshi在本周最新研究报告中表示,牛市最大的风险不是美国经济衰退,也不是美国持续通胀,也不是中国刺激措施力度不够,或者欧洲经济停滞; ②乔希认为,美股牛市的最大风险仍然是日本。

随着美股不断创出新高,许多投资者自然想知道本次牛市的最大风险可能来自哪里。

不幸的是,大多数人可能找错了地方……

拥有70多年历史的全球宏观研究机构BCA Research首席策略师Dhaval Joshi在本周最新研究报告中表示,牛市最大的风险不是美国经济衰退,也不是美国持续通胀。美国也没有中国刺激措施的力度。还不够,或者欧洲经济停滞——牛市的最大风险仍然来自日本。

日本的负实际利率变得越来越极端且不可持续

乔希表示,市场面临的最大风险通常来自以下两类情况的组合:

① 出现不可持续的经济或金融极端情况; ② 投资者完全没有注意到这种不可持续的极端情况,或者故意视而不见。

现在,日本正在做这两件事......

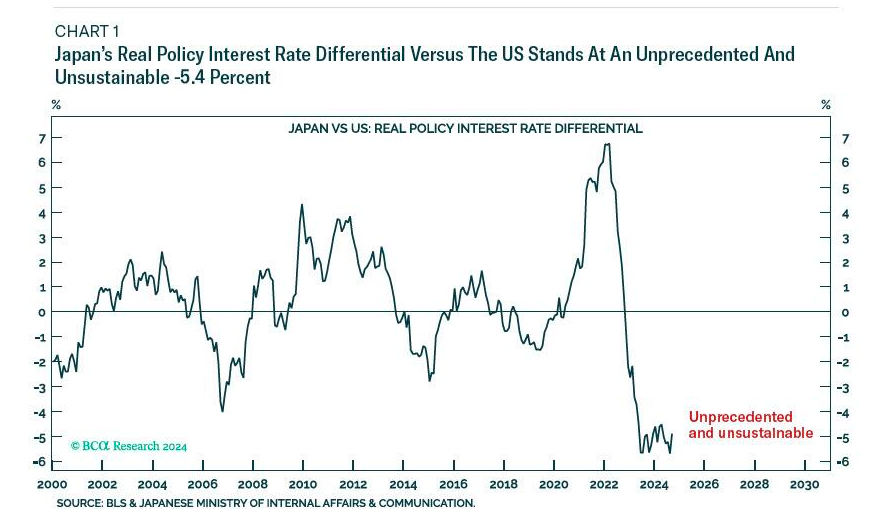

目前,虽然日本央行今年已经摆脱负利率,但日本实际政策利率(名义利率-通货膨胀率)仅为-2.3%。

与美国相比,日本与美国的实际政策利差达到了更为极端的-5.4%。

注:日本与美国实际政策利率差异

这是什么概念? 2022年以来,日本相对于美国的实际政策利差发生了-12个百分点的显着变化。世界两大经济体实际政策利率差异在如此短的时间内发生如此大的变化,这是前所未有的。

最令人担忧的是,几乎没有人注意到(至少在 7 月份日元套利交易平仓之前)日本相对于美国的实际利率为负值,这导致了美国科技股估值的大幅上涨。

日本的负利率助长了人工智能泡沫

那么,日本极端负实际利率有何影响呢?乔希整理了以下证明。

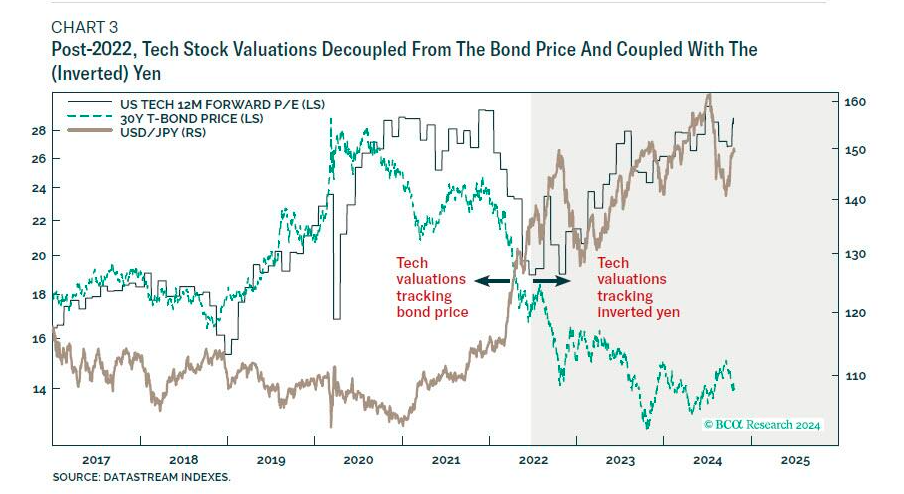

从2017年到2022年,美国科技股的估值指标(远期市盈率)与长期债券价格完全同步,这几乎与许多常见经济理论中所表述的一样。

在此期间,科技股估值也与日元呈正相关。当科技股估值在 2017 年和 2019-21 年反弹时,日元也随之反弹。当科技股估值在2022年上半年经历恶性回调时,日元也遭到抛售。

但从 2022 年下半年开始,这些相关性全部发生了变化——科技股估值已迅速与长期债券价格脱钩,并与日元几乎完全负相关。

注:绿线为30年期国债价格,棕线为美元/日元汇率,黑线为美国科技股PE。

上述科技股估值与日元关系的逆转,恰好发生在日本实际利率以及相对于美国的实际利差开始陷入深度负值之际……

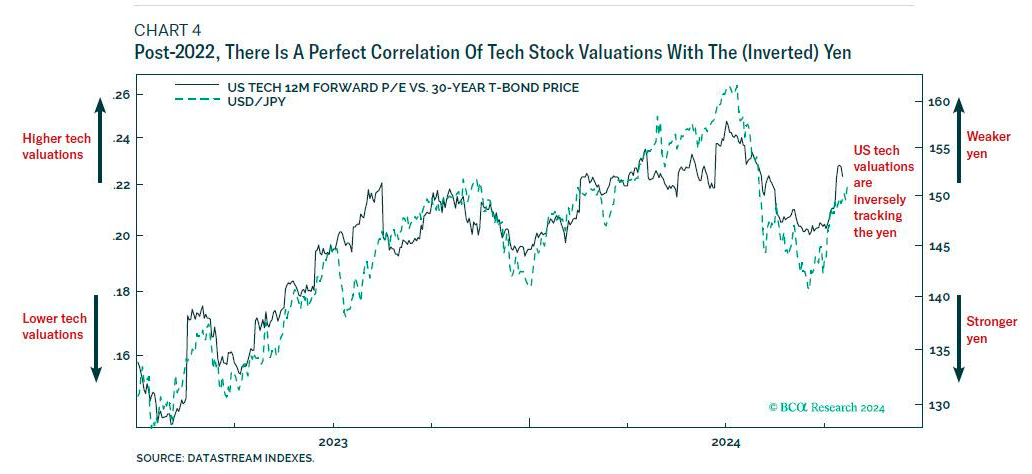

Joshi认为,2022年(下半年)之后,科技股估值与日本实际负利率加深之间的完美相关性(以及与日元的完美反比关系)提供了强有力的证据——足以证明实际利率为负时形成的大量日元借贷,导致了美国科技股估值的大幅通胀。

注:绿线为美元/日元汇率,黑线为科技股估值。

虽然有人会说2023年3月ChatGPT-4的发布是科技股估值飙升的根本原因,而不是实际利率为负的日元融资——毕竟AI芯片巨头英伟达的销量和销量在此期间利润猛增。

不过,乔希表示,英伟达只是在人工智能淘金热中提供“镐和铲子”。但即使拥有这些昂贵的镐和铲子,也没有一家公司报告的销售额或利润真正发现了人工智能金矿。此外,目前还不清楚何时或是否有公司会真正发现人工智能金矿。

当然,另一方面,Joshi 认为 ChatGPT-4 的发布以及随之而来的关于生成式人工智能的炒作仍然非常重要,因为它为投资者提供的负面影响相对于美国而言极低。利率为借入日元资金进而流入美国科技行业提供了基础。

今年夏天套利交易动荡的证据

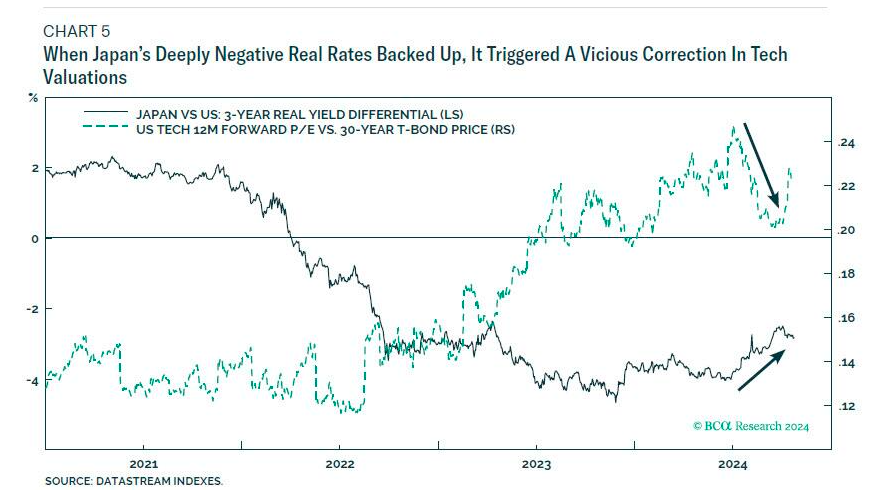

乔希表示,更多证据出现在今年7月下旬和8月初——日本负实际利率大幅反弹时,引发了科技股估值的恶性调整。

注:绿线为科技远期市盈率,黑线为日本与美国3年实际利差。

乔希认为,当时日本相对于美国实际利率回归负值有两个原因。

首先,市场开始消化日本央行将退出零利率政策,日本央行7月31日的“鹰派”加息证实了这一点(鉴于随后的市场变化,日本央行随后撤回了鹰派加息)动荡)。派系言论)。

其次,8月2日公布的美国就业报告疲软,市场开始预期美联储将积极降息。

乔希表示,日本央行的加息预期和美联储激进的降息预期相结合,导致日本实际利率相对美国大幅上升,尤其是在利率曲线的短端。受此影响,不仅日本市场,美国科技股也受到重创。

10月以来的市场情况也从另一个方向证明了这一点。

10月4日美国强劲的9月非农就业报告公布后,随着美联储降息预期减弱,美债价格持续下跌。但这一次,看似矛盾的是,美国科技股的估值再次膨胀。

乔希认为,原因其实和8月2日美国就业报告之后发生的情况一样——日本实际利率相对美国的负值再次加深,这重新刺激了源自日本的资金流向日元融资进入美国科技行业。

当极端条件不可持续时人们应该做什么?

乔希表示,“如果单独来看,上述每一项证据都可能是间接的,但综合来看,证据就变得非常有力——日本相对于美国的严重负实际利率刺激了美国科技股的上涨。”估值急剧膨胀。国际清算银行9月份发布的一份报告实际上支持了这一论点,即(日元套利交易)的潜在脆弱性仍然存在。”

那么,当极端不可持续的情况不再可持续时,投资者应该做什么?

Joshi 给出了三种投资背景:

首先,如果日本相对于美国的负实际利率是不可持续的,那么日元疲软也是不可持续的。这意味着日元仍有很大的上涨空间。

其次,鉴于日元与美国科技股估值之间近乎完美的负相关性,日元多头头寸实际上可以很好地对冲美国科技股的疲软。 (注:这里的因果关系可能是双向的。有可能像7月和8月一样,随着日本实际利率相对美国开始上升,日元相应走强,推低美国科技股估值;围绕人工智能的炒作和破灭的希望也有可能导致以日元融资的美国科技股杠杆投资的平仓,进而帮助日元走强)。

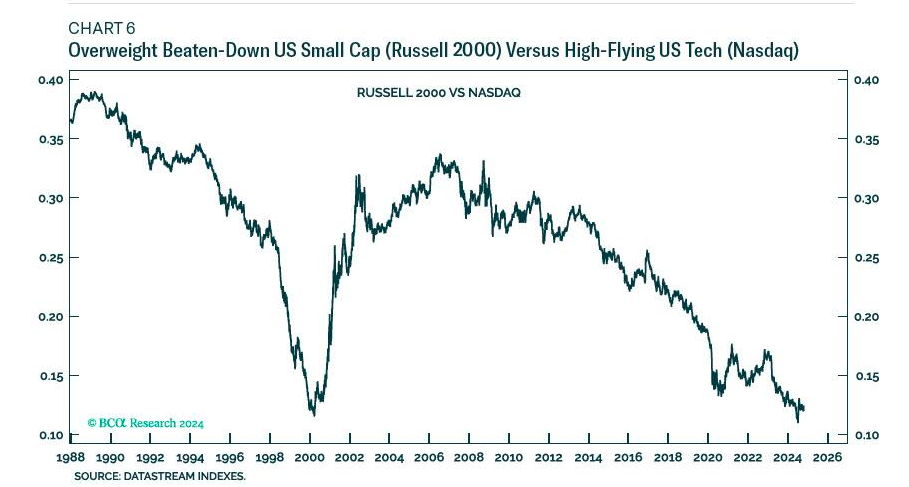

第三,相对于美国科技股(纳斯达克指数),不妨增持美国小盘股(罗素2000指数)。

最后,乔希重申,本次牛市最大的风险不是美国经济衰退,而是日本相对于美国深度负实际利率的结束。正是这种实际负利率的差异,导致了2022年后美国科技股估值的大幅扩张。

发表评论

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。