5 家 A 股上市银行三季报出炉,归母净利润普遍增长但分化明显

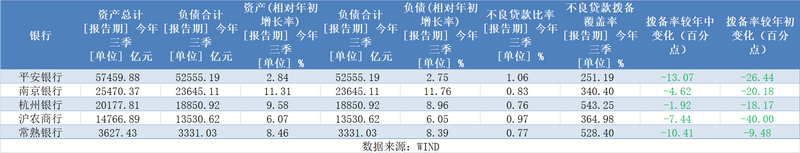

从资产扩张节奏看,前三季度各银行增速较上半年有增有减。不良贷款率方面,平安银行较年中有所改善,常熟银行继续上升,其余三家银行持平。从拨备覆盖率来看,五家银行均有不同程度下降。

利差继续收窄,利润增速继续分化。

今年前三季度,平安银行收入增长延续了上半年的负增长态势。跌幅较中报略有收窄,但仍高于12%。其余四家已披露财报的银行中,常熟银行继续领跑,收入同比增速超过10%,但略低于上半年;南京银行收入同比增长超过8%,略高于上半年;杭州银行、上海农商银行收入同比分别增长3.87%和0.34%。

五家银行前三季度归属于母公司的净利润均实现同比正增长,但增速也存在较大差异。其中,杭州银行、常熟银行以同比增速分别为18.63%、18.17%领跑,但均较上半年有所回落;南京银行和上海农商银行归属于母公司的净利润同比分别增长9.02%和0.81%,略高于年中。 ;平安银行归属于母公司的净利润同比增长0.24%,较上半年的1.94%大幅下降,其中三季度下降2.8%。

对于收入下降和归属母公司净利润小幅正增长,平安银行表示,前者主要受实体经济持续分红、资产结构调整等因素影响。通过数字化转型驱动运营降本增效,强化资产质量管控,加大不良资产清收处置力度,该行净利润同比增长。

从收入主要构成来看,净利息收入下行压力依然存在。其中,平安银行利息净收入同比下降超过20%,但上半年同比降幅已收窄约1个百分点;上海农商银行和南京银行的净利息收入也分别下降约3%和1%;杭州本行、常熟银行利息净收入同比分别增长3.87%、6.15%。

息差方面,仅有平安银行和常熟银行分别披露了前三季度净息差数据。较年中分别下跌3BP(基点)和4BP,分别降至1.93%和2.75%。与去年同期相比,平安银行、常熟银行净息差分别下降54BP、20BP。

对此,平安银行在财报中表示,报告期内,该行坚持惠及实体经济,主动调整资产结构。同时,受市场利率下降、有效信贷需求不足、贷款重新定价等因素影响,净息差下降。

上海农商银行在未来展望中也提到,由于年内LPR(贷款市场报价利率)和存款挂牌利率多次下调,以及存量存贷款重新定价,两端利率下调。银行业资产负债继续下降。在利差不断收窄的情况下,本行将紧跟政策导向,积极应对市场变化,加强前瞻分析和精细化管理,优化资产负债结构,力争利差业绩优于行业平均水平。

除了净利息收入外,部分银行的中间收入仍面临压力。上海农商银行财报显示,该行前三季度手续费及佣金净收入同比下降16.45%,主要受保险代销费率下降影响,相关手续费收入减少。

但同期,银行手续费及佣金净收入也逆势增长。例如,常熟银行今年前9个月实现相关收入6508.8万元,比去年同期的1807.9万元大幅增长2.6倍。半年报显示,该行前六个月的手续费及佣金净收入为1923.3万元,与去年同期(负增长)相比也有明显改善。第三季度较上半年继续呈现大幅增长。

资产规模稳步扩张,不少银行存贷不平衡。

从资产负债表扩张速度看,今年前三季度银行资产规模持续增长,增速较上半年有快有慢。南京银行、杭州银行、上海农商银行资产增速较年中有所上升,平安银行、常熟银行资产增速较年中略有下降。

负债方面,各银行增速排名与资产增速一致,城乡商业银行整体增速高于股份制银行。其中,南京银行增速最高,超过11%,其次是杭州银行和常熟银行,均在8%以上。上海农商银行和平安银行负债较年初分别增长6.05%和2.75%。

但从存贷情况看,部分银行失衡状况仍较为明显。前三季度,常熟银行存款增速较上半年小幅提升,达到14.79%,贷款增速由年中的7.42%提升至7.75%;平安银行贷款增速较年初增长3.7%。下降至-0.7%,而年中分别为4.8%和0.2%。

平安银行贷款增速下降主要受到零售业务尤其是信用卡、消费贷款和商业贷款的拖累。前三季度,该行个人贷款余额下降9.6%。对此,平安银行解释称,该行顺应外部经营环境变化,主动调整零售贷款业务结构,促进“量、价、风险”均衡发展。从数据看,期末该行住房抵押贷款余额3125.37亿元,比上年末增长3.0%;信用卡应收账款余额4530.88亿元,比上年末下降11.9%;消费贷款余额4768.92亿元,比上年末增长3.0%。年末经营性贷款余额5448.30亿元,下降12.5%,比上年末下降11.4%。

相比之下,南京银行的贷款增速和存款增速均进一步扩大。前三季度,该行贷款增速为12.52%,明显快于上半年的9.79%。但同期存款仅增长2.42%,明显快于上半年的9.79%。下降了3.58%。

此外,从负债结构看,受多重因素影响,上半年部分银行企业存款大幅下降,引发关注。从前三季度的情况来看,这一趋势并没有明显好转。上述5家银行中,企业活期存款减少3家,分别是杭州银行、南京银行、上海农商银行。其中,南京银行的企业存款已陷入停滞。较年初减少近500亿元,降幅超过18%。

个人贷款方面,去年以来,受存量压力和增量压力的影响,不少银行的房贷业务持续萎缩。不过,上海农商银行在财报中提到,由于提前还款规模持续较高,该行加大了授信力度。今年二季度以来,个人贷款规模呈现良好增长态势。前三季度累计房地产抵押贷款发放量较去年同期增长40%以上。

资产质量改善,拨备率全面下降

从资产质量来看,与今年上半年相比,三季度末五家银行不良贷款率呈现“一升三平一降”。其中,常熟银行不良贷款率小幅上升0.01个百分点至0.77%,平安银行不良贷款率小幅下降0.01个百分点。个百分点至1.06%。

南京银行表示,2024年以来,公司一方面加强信贷政策落实和客户群体选择,严格控制进口。另一方面,加快化解存量风险,加大不良处置力度。资产质量基础持续巩固,主要指标保持稳定。 。四季度,该行将继续提高风险防控前瞻能力,深化信用风险排查和预警管理,加强风险客户分级分类处置,确保资产质量保持优良。

从拨备覆盖情况看,三季度五家银行拨备覆盖率均出现不同程度下降。其中,平安银行、常熟银行三季度末拨备覆盖率较年中分别下降13.07个百分点、10.41个百分点。与去年底相比,上海农商银行的拨备覆盖率下降了40个百分点,平安银行和南京银行分别下降了约26和20个百分点,杭州银行的拨备覆盖率也下降了约40个百分点。也下降了近20个百分点。其中,杭州银行、常熟银行拨备覆盖率维持在500%以上的高位,平安银行则下降至251.19%。

资本充足率方面,多数银行相关指标较年中进一步改善。不过,上海农商行的资本充足率、一级资本充足率和核心一级资本充足率较年初有所改善,但自年中以来均出现不同程度下降。平安银行一级资本充足率指数也较年中小幅下降。 。

发表评论

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。