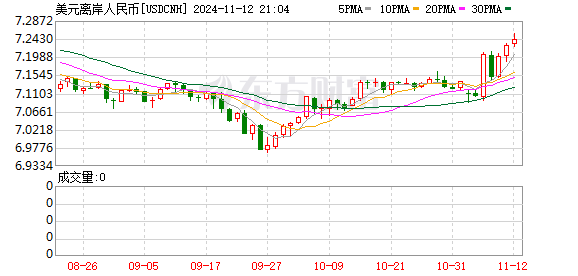

11 月 12 日离岸人民币对美元汇率再创新低,美元多头强势出击

从本周一(11月11日)开始,美元多头强势进攻。北京时间11月12日15:00美元指数报105.6,美元兑离岸人民币报7.2527。强势美元在特朗普当选前两周就开始发酵。上周出现获利了结,美元指数回落至104区间。

11月12日,离岸人民币兑美元汇率跌破7.23、7.24、7.25,再次创下8月初以来的新低。

多位外资及中资银行外汇交易员向记者表示,中国央行在美国大选当天保持冷静,在美元兑人民币即期汇率上涨的情况下并未动用反周期因素,表明当前汇率水平仍在舒适区之内。本周初,人民币明显走弱,但11月12日逆周期因素并未出现。由于欧元、日元、英镑等兑美元均大幅贬值,这可能反映出中国央行的维护一篮子货币稳定的意愿。

美元强势下人民币快速贬值

一夜之间,“特朗普贸易”并无停滞迹象,美元与美股齐头并进。大选后,大型银行股依然强劲,令大型科技股黯然失色。特斯拉股价飙升 9%,至 350 美元,自大选以来已上涨 40%,成为美国第七大股市龙头。此外,随着大选后比特币价格飙升,前几年“疯狂囤币”的Microstrategy(MSTR)表示,该公司持有的比特币价值达到230亿美元。继上周之后,其股价11日上涨17%。又上涨25%,今年累计涨幅达到428%。 Coinbase(COIN)等加密货币交易所也受益于特朗普效应。

巴克莱宏观经济和外汇策略师张猛对第一财经记者表示,特朗普上任后,中国和其他亚洲国家可能需要面临关税风险。中国央行不仅会参考美元兑人民币的即期交易价格,还会参考CFETS一篮子货币的走势,如果人民币相对于其他亚洲国家的货币变得过于强势(日本)日元、韩元等),也可能影响出口竞争力。机构预测,未来,央行将综合运用外汇掉期、离岸市场央行票据、外汇存款准备金等手段,根据市场情况调整汇率。

无独有偶,法国巴黎银行大中华区外汇及利率策略师王菊对第一财经记者表示,国有银行在9月底美元多头仓位迅速清算的情况下,回购了部分美元,这表明其潜在的现货干预能力比较充足。外部影响方面,王炬认为,美联储12月可能继续降息25个基点(BP)。因此,她认为今年美元兑人民币汇率可能会限制在7.3以下。

特朗普在众议院和参议院的横扫导致人们对亚洲市场关税的担忧日益加剧。不过,一方面,央行仍具有较强的稳定市场能力;另一方面,国际投行普遍认为,市场不会提前太长时间做出反应,更容易出现大幅波动。

例如,高盛的研究表明,2025年充满不确定性,目前很难预测特朗普作为总统将实施哪些政策。因此,中国政府和央行正在预留一些政策选择,以应对明年可能出现的情况。

高盛北亚高级策略师孙璐在研究报告中提到,假设美国平均征收20%关税,预计人民币实际有效汇率(REER)需要贬值4%至5% %以抵消出口因关税可能遭受的损失。 ,这将转化为美元/离岸人民币 11.5% 的波动。但根据近年来人民币的波动节奏,美元兑离岸人民币每创新高,其高点均较前高点(7.0-7.2-7.37)高约2000点。因此,高盛认为,在关税背景下,监管机构对汇率的舒适区间可能在7.5至7.6左右。

不过,高盛认为,美元兑离岸人民币今年不会突破7.3区域,因为中国央行有意在正式关税宣布之前支持人民币以恢复国内信心,避免与美国的紧张局势升级。

美股与美元齐涨,短期难以逆转

目前,几乎所有货币兑美元都在贬值,尤其是欧元、日元、英镑,正在迅速走弱,这也导致美元指数相对走强。

过去一段时间,人民币和日元这两种亚洲低息货币的走势也呈现出较高的相关性。嘉强集团高级分析师Jerry Chen告诉记者,美国和日本的利率前景和经济状况导致两国利差再次拉大。过去两周,日元投机头寸已转变为净空头头寸,套利交易可能会再次卷土重来。

“在日本央行发布12月加息信号之前,日元可能维持弱势。汇价在151.60一线找到关键支撑后形成看涨格局,均线交叉有望持续前期高点154.70已成为上方下一个目标,突破后可能会触及157一线。”

该机构认为,美元短期内很难走弱,关税应有助于美元走强。关税和减税的结合也可能使美国通胀难以减弱,美联储的降息路径可能会因此放缓(甚至提前停止)。这可能会使新兴市场的央行在降息方面更加谨慎,尤其是那些对美联储和美元走势敏感的经常账户赤字国家(例如亚洲的印度尼西亚和菲律宾)。

与此同时,美国股市可能会保持强劲。早在9月份,华尔街多家投行就已将标普500指数明年的目标水平上调至6100点至6300点。如今,机构预计盈利将成为未来股市回报的主要驱动力。标准普尔500指数第三季度利润同比增长8%,好于增长3%的预期。高盛预计,2025 年每股收益 (EPS) 将增长 11%,至 268 美元,2026 年增长 7%,至 288 美元,但预计税收和关税政策的潜在变化可能会给这一预测带来上行或下行风险。

北京时间本周三(11月13日)21:30,美国CPI数据即将公布。此前公布的核心PCE数据连续三个月保持在2.7%,显示服务业通胀压力依然较大,美国通胀预期指标不降反升。市场普遍预计,此次CPI将从2.4%小幅上涨至2.6%,核心CPI可能维持在3.3%。如果该值高于预期,未来降息押注可能会进一步减少(12月维持利率不变的概率上升至35%),这将继续利好美元。相反,可能会减缓美元的上涨速度。

此外,本周我们还将听到多位美联储成员的讲话,其中鲍威尔(周五凌晨4:00)无疑是重中之重。

目前,市场对美联储2025年降息次数的预期已下调至3至4次,累计降息幅度预计也将低于此前预期。此次调整反映了市场对通胀风险的担忧。

发表评论

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。