A股三大指数集体下跌,商业百货掀涨停潮,拼多多概念领涨

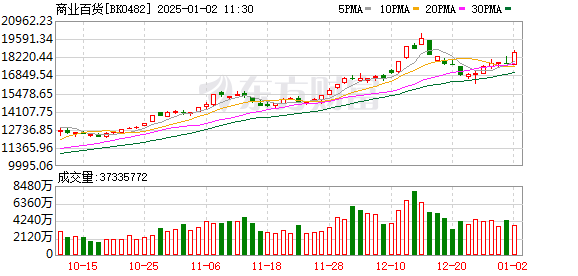

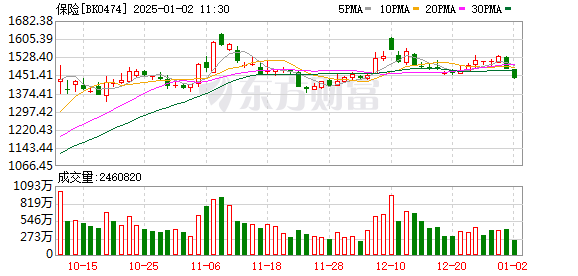

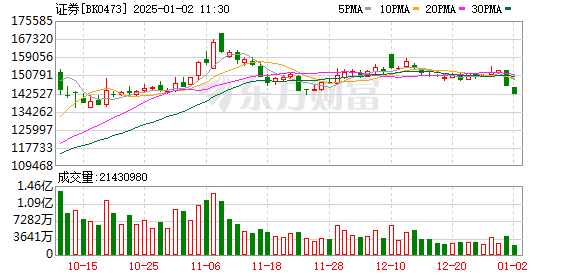

A股三大指数集体下跌。市场上,商业百货掀起涨停走势,中百集团等12只个股封盘。拼多多概念、社区团购、退税店、新零售、餐饮、首写字楼经济、抖音店、熟菜概念位居增长榜前列。保险、IPV6、证券、航空航天、EDR概念、航空机场、通用航空表现不佳,领跌大盘。

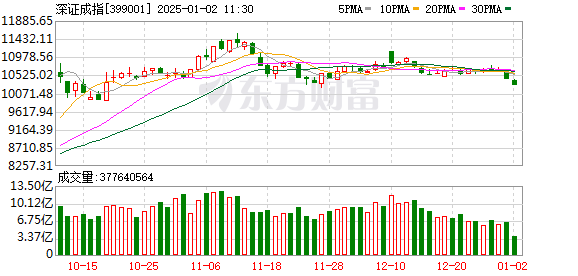

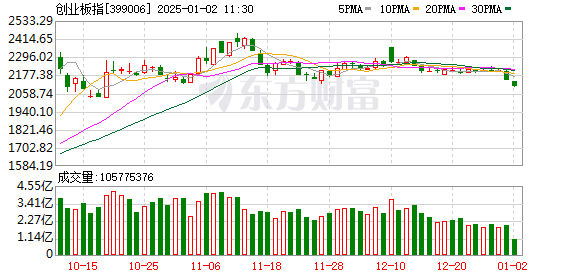

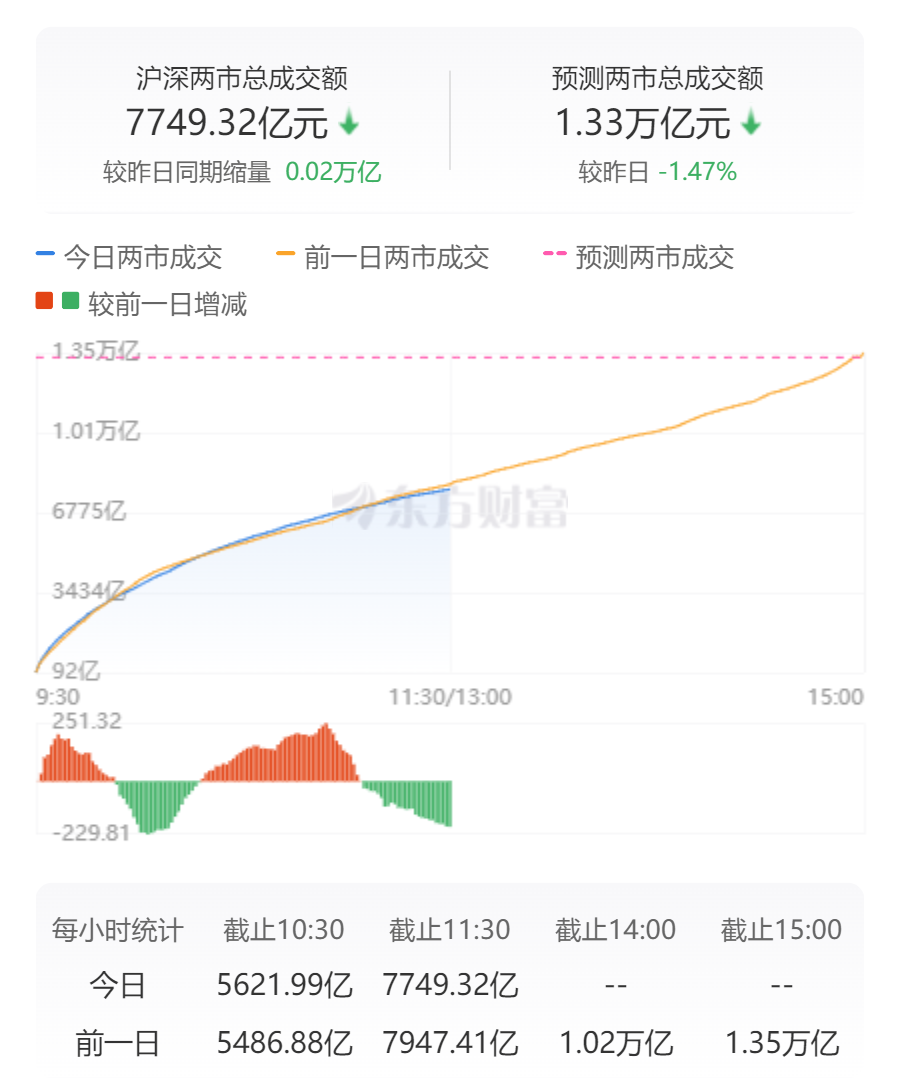

截至午盘收盘,上证指数下跌1.05%至3316.50点;深成指跌1.26%至10283.67点;创业板指数下跌1.79%至2103.17点;科创50指数跌2.12%至968.00点;北方证券50指数下跌0.27%至1035.05点。两市上涨个股2780只,下跌个股2238只,涨停个股76只。两市半日总成交额7749亿。

从涨停个股数量来看,截至收盘,今日共有76只个股涨停,盘中一度涨停的个股有31只,收盘率为71.03%。

个股方面,从板块来看,大型消费股集体走强。中百集团23天15板,红旗连锁、新华百货、友好集团等纷纷触及涨停板。机器人概念股一度反弹,建筑行业等个股涨停。下行方面,主要金融股开始调整,国联证券跌幅超过5%。

北交所50指数下跌0.27%,北交所个股无涨停板。

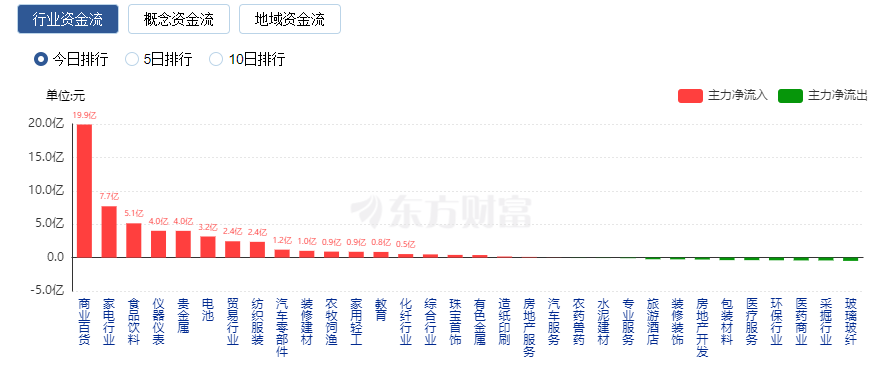

行业资金流向:商业百货净流入19.9亿元

行业资金方面,截至午间收盘,商业百货、家电净流入位居前列,其中商业百货净流入19.9亿元。

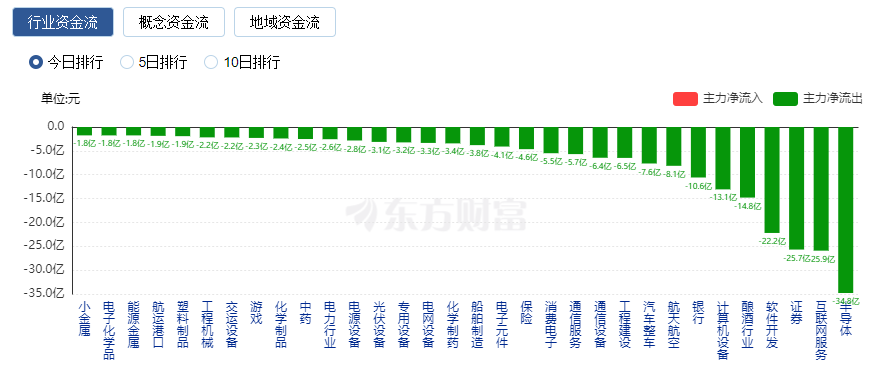

净流出方面,半导体、互联网服务等排名靠前,其中半导体净流出34.8亿元。

按交易量排名前 10 名的股票

个股交易金额方面,截至午间收盘,中兴通讯排名第二,交易金额83.19亿元。

今日新闻

最高人民法院、证监会联合发文,提高上市公司破产重整质量和效率,优化证券市场资源配置。

最高人民法院、证监会近日联合印发《关于做好上市公司破产重整案件审理工作座谈会纪要》,强调积极救助和及时清算并举,兼顾保护上市公司利益债权人和中小股东的利益,加强司法审判和行政监督的协调。着力提高上市公司破产重整质量和效率,优化证券市场资源配置。

中国结算:对证券、基金、保险公司实施掉期业务涉及证券质押登记费优惠措施

据中国结算消息,为更好支持证券基金保险公司资金互通业务(SFISF)的顺利发展,公司决定对中国结算办理的涉及SFISF的证券质押登记费实施减半优惠措施。其中,港股通证券质押登记费按照质押股份(股)数量收取。本通知自发布之日起执行。

特朗普“突袭”新一轮贬值即将来临!新兴市场货币全线暴跌

随着美国当选总统特朗普即将就职,市场对特朗普新政可能产生的政策影响日益担忧。受此影响,新兴市场货币均出现不同程度的抛售。

2025年潜力股前20名已出炉。并购重组、消费复苏、科技成长等板块普遍受到机构青睐。

展望2025年,政策的持续发展仍值得期待。围绕未来政策主要支持方向,聚焦四大主题,从机构关注度和基本面角度筛选出2025年潜力股前20名。

制度视角

银河证券:A股估值中心有望继续上升。 1月份建议投资科技、金融、消费等板块价值股。

中国银河证券研报表示,从目前的市场表现来看,市场传统的“年夜行情”恰逢其时。影响A股中期走势的基本面因素是国内基本面+预期管理。总体来看,经济基本面仍然比较稳健。 1月份政策可能偏向积极,市场处于流动性整体宽松的背景下。投资者对企业盈利后续改善的预期有所增强。未来稳定资本市场的预期窗口有很多。 A股估值中枢有望继续上行,大概率继续上行。在不存在重大下行风险的情况下,可以积极抓住结构性机会。 1月份的投资组合,中国银河证券继续采取攻防策略,科技+消费,即权重+成长的配置方向。配置投资策略应重点关注成长型价值股+受益于政策支持的防御型权重股。 1月份建议投资科技、金融、消费等板块价值股。

国泰君安:航空业盈利能力上升长期逻辑超预期,2025年供需复苏趋势得以确认

国泰君安研究报告指出,中国航空业存在利润中心增速高于预期的长期逻辑。 2025年供需恢复趋势得到确认。考虑到票价市场化以及机队增长明显放缓,预计利润中心将开启上升趋势。预计2025年春运需求旺盛,国内班次有限。行业供需预期乐观,加上油价压力改善,预计将呈现好于预期的利润弹性,催化乐观预期。市场对航空业的逻辑预期仍处于较低水平,差异越大,空间就越大。目前业界对春运预期持乐观态度,部分航空公司的预售票价策略正在积极延长2024年春运季。 2024年春节国内票价基数较高,积极主动的策略有望助力2025年春节旺季票价市场化效应再次显现。

中信建投:预计市场将延续年初中枢震荡上行态势,中期AI+将是行业主线

中信建投研究报告称,过去几个月,A股市场底部不断上移。短期来看,从季节性格局来看,部分基金已于年底结算并获利了结。避险心理使得年末市场往往成交清淡,风险较大。新年过后,偏好下降并变得更加活跃,而流动性往往在农历新年后进一步改善。在目前的政策基调下,债券收益率的持续下降和流动性的增量预计将带动A股市场在新年期间继续表现。预计市场将延续年初中枢震荡上行的走势。建议继续关注潜在政策利好方向。 AI+是产业中期的主线。

中信证券:国内AIDC供应链有望迎来更大投资机会

中信证券表示,豆宝AI生态扩张将引发巨头新一轮科技投资周期。 AI产业具有很强的网络效应和规模效应。当头部人工智能应用获得用户领先地位时,其模型精度、边际成本、用户粘性等竞争优势将逐渐增强。豆宝用户数量持续高速增长,遥遥领先于其他大型模型厂商。基于豆宝AI的应用生态有望加速发展。一方面,将催化公司对AI训练和推理算力基础设施的投资。另一方面,豆宝AI的快速增长将刺激其他巨头厂商加大对AI基础设施的投入。受益于国内AI训练和推理需求拉动基础设施建设,我们认为国内AIDC供应链有望迎来更大投资机会,技术升级也有望提升产业链价值。因此,我们建议重点关注两条主线投资:国内AIDC产业链组合和领先厂商的AI应用生态链组合。

华信证券:AI投资蓬勃发展相关电力设备有望受益

据华鑫证券研报显示,1)近年来,随着大数据技术的渗透和推广,数据中心的能源需求日益增加,极大地影响了数据中心储能的发展。数据中心储能电池逐渐成为保障数据安全的重要因素。以及对能源安全至关重要的产品。据华晶产业园统计,2023年全球数据中心机架数量约为2550万个。数据中心机架计算能力的提升将对数据中心的能源需求带来巨大压力; 2023年,全球数据中心储能数量将增加,装机容量约为13.1GWh。 2)在人工智能快速发展的过程中,除了传统IT设备外,非IT设备也受益于AI数据中心体量的增加。从数据中心上游成本结构来看,服务器成本在我国数据中心IT设备成本中占比最高,占比为69%,其次是网络设备和安全设备,占比分别为11%和9%。排名前三的非 IT 设备成本是柴油发电机、电力用户站和 UPS。预计随着数据中心的增长,相关AI电力设备企业将受益。建议关注:英维克、金盘科技、威腾电气等。

中金公司:2025年预计是智能驾驶发展从数量到质量的大年

中金公司研究报告认为,2024年乘用车智能驾驶将快速发展。一方面,渗透率快速提升,硬件成本下降支撑智能驾驶的普惠性;另一方面,乘用车智能驾驶将迎来快速发展。另一方面,新技术的功能将快速演进,车企竞争的焦点将从年初的全国均可开放转变为目前全场景不间断运行。 2025年预计将是智能驾驶从数量到质量发展的大年。有两条主线。一是从L2+功能逐步完善,到开启L3车企竞争新篇章。另一个是特斯拉FSD进入中国和Robotaxi带来的双重潜在积极影响。走向催化。

发表评论

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。